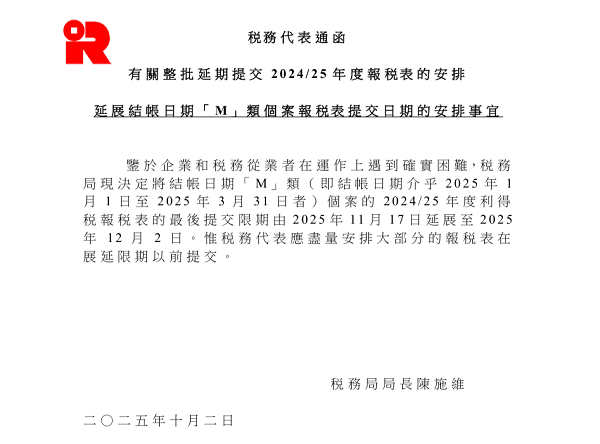

香港税务局于2025年10月2日发布最新通告,为缓解企业年底申报压力,正式延长结账日期「M」类公司(即财政年度结账日期在2025年1月1日至3月31日之间)的2024/25年度利得税申报期限——由原定的2025年11月17日延后两周至2025年12月2日。本次延期旨在为企业提供更多准备时间,但需注意12月2日为最终截止日,逾期将面临合规风险。2024/25年度利得税申报期限概览根据香港税务局规定,...

香港税务局于2025年10月2日发布最新通告,为缓解企业年底申报压力,正式延长结账日期「M」类公司(即财政年度结账日期在2025年1月1日至3月31日之间)的2024/25年度利得税申报期限——由原定的2025年11月17日延后两周至2025年12月2日。本次延期旨在为企业提供更多准备时间,但需注意12月2日为最终截止日,逾期将面临合规风险。

2024/25年度利得税申报期限概览

根据香港税务局规定,不同结账日期类别的申报期限如下(基于最新延期调整):

对于结账日期属「M」类且已委任税务代表的企业,必须在2025年12月2日前完成2024/25年度利得税报税表(BIR51或BIR52)的提交。距离最终期限仅余不足一个月,时间紧迫,企业应优先检视申报进度。

在提交利得税报税表前,企业应准备好以下资料和文件:

• 财务报表:经审核的财务报表,包括资产负债表、损益表。

• 计税资料:详细计算应评税利润(或经调整的亏损)的资料,例如将会计利润调整为应税利润的明细表。

• 固定资产资料:固定资产清单及折旧计算记录。

• 关联交易资料:与关联方交易的明细和转让定价文档(如适用)。

• 重要合同及协议:可能影响税务处理的重大合同副本。

• 上年度评税及对应资料:上一年度的税务评税通知书和相关的 Correspondence(来往信件)。

• 公司基本资料:公司注册证书、商业登记证等。

逾期提交利得税报税表或拖欠税款会引致严重后果,税务局网站明确列出了以下风险:

1.即时罚款:未能在指定期限内提交报税表,税务局会立即采取罚款措施。罚款金额会根据逾期时间而增加。

2.估税而不给予扣减:税务局有权在纳税人未申报的情况下,根据掌握的资料进行 “估计评税” 。一旦发出估计评税通知书,纳税人将失去申索某些税务扣减(如亏损、折旧免税额等)的权利。

3.法律检控:逾期申报属违法行为,税务局可能会对纳税人提出检控。如罪名成立,可被处以更高额度的罚款。

4.追讨拖欠税款措施:对于拖欠的税款,税务局会采取强有力的追讨措施,包括:

• 征收5%的附加费(如税款逾期超过6个月仍未清缴,会再加征10%的附加费)。

• 向第三者(如雇主的雇主、债务人、银行等)发出追收税款通知书。

• 在区域法院进行民事起诉,要求法庭判决清缴税款。

• 申请阻止纳税人离开香港的禁令。

• 申请纳税人破产/公司清盘。

务必留意报税表上注明的提交期限。

若预计无法按时提交,应尽早通过电子服务或书面形式申请延期。

地址如有更改,必须尽快通知税务局,以确保能准时收到所有税务信件。

按时申报是香港公司合规运营的基石。建议企业立即与税务顾问沟通,确保文件准确无误并准时提交。如有疑问,可联系我司专属客户经理获取支持。

业务覆盖170多个国家和地区

人员包括资深的专业领导层和拥有各相关专业资格的人员。

包括财富杂志全球500强至初创公司等不同规模的企业。

为财富杂志全球500强中50%的企业提供服务。

为于中国香港和中国內地上市的1400多间公司提供投资者和首次招股等服务。

为新加坡及马来西亚600多间上市公司提供服务。

Vistra卓佳 | 瑞丰德永服务客户