海外红筹架构由于设立目的比较庞杂,涉及不同国家的税收体制,与境内股权架构相比更为复杂,此前瑞豐德永带大家梳理过ODI与“37号文”在当中的影响,今天我们来讲一下另一号令“10号文”对海外红筹架构的影响。

首先,我们先来梳理一下关于“10号文”中的重要内容。

2006年,中国六部委联合出台《关于外国投资者并购境内企业的规定》(以下简称“10号文”),该文件对海外红筹架构有重要影响的规定有如下3条:

【第二条】本规定所称外国投资者并购境内企业,系指外国投资者购买境内非外商投资企业(以下称“境内公司”)股东的股权或认购境内公司增资,使该境内公司变更设立为外商投资企业(以下称“股权并购”);或者,外国投资者设立外商投资企业,并通过该企业协议购买境内企业资产且运营该资产,或,外国投资者协议购买境内企业资产,并以该资产投资设立外商投资企业运营该资产(以下称“资产并购”)。

【第十一条】境内公司、企业或自然人以其在境外合法设立或控制的公司名义并购与其有关联关系的境内的公司,应报商务部审批。

【第四十条】特殊目的公司境外上市交易,应经国务院证券监督管理机构批准。

接下来,瑞豐德永将通过一个案例对上述“10号文”规定进行解读。

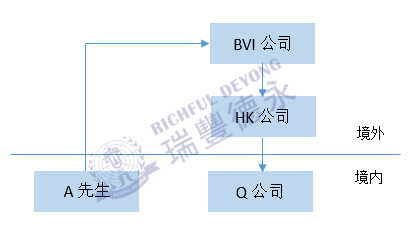

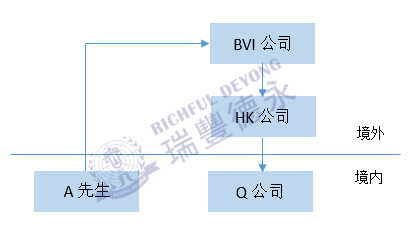

A先生是Q公司的创始人股东,A先生想让Q公司在香港上市,于是搭建了以下海外架构图:

由于A先生是中国境内自然人(中国国籍),根据10号文的规定,如果上图中的HK公司想要收购Q公司的股权,属于“关联并购”,应报中国商务部审批,并且Q公司的境外上市也应报中国证监会审批。

按照规定也理应这么做,但问题就出在,从2006年该文件的出台及实施以来,商务部尚未审批通过一例海外关联并购图片。

为了少碰壁,加快审批进度,各民企在海外上市时,通过中国律师以各种方法对10号文中的关联并购进行“限制解释”,找到合法合规的方式避开提交需要“报商务部审批”这一环节,这一现象在业界内被称为“曲线红筹”。

目前,这一块利用的最多的方式“换国籍”(股权代持)与“分步走”。

“换国籍”与股权代持

“换国籍”的种方法是通过改变原始人股东的中国境内均身份来绕开10号文,也就是在拟搭建海外架构时中国原始人股东变换了国籍,不再是“境内自然人”,即无需商务部和证监会审批。

但在务实中,有些拥有中国政治身份的企业家放弃中国籍也极容易为舆论所诟病,因此近年“股权代持”也更为流行。

主要操作方式是,企业家选择其亲属/配偶取得外籍护照后注销中国护照,再由其搭建海外架构并收购境内公司,此举并不属于11条规定的“境内居民收购”,地方商务局往往都会给予批准。