卢森堡的基金基本上都是免税的(除了资产税、认购税)。这些基金的形式属于公司类型,从而根据基金供应商/投资者的需求,决定基金的透明程度。

税收主要方面如下所列:

1. 收入预扣税

卢森堡基金收入来源征收的预扣税通常既不退还(除非适用相关税收条约),也不抵免。

2. 增值税(VAT)

● 在卢森堡,受CSSF监管的投资基金的管理免征增值税。

● 在某些情况下,外包给第三方管理公司的管理服务也可享受免征增值税。

● 投资基金的销售也可免征增值税。

● 其他服务,如向投资基金提供的法律和审计服务,无法享受增值税免税,须缴纳15%的标准增值税税率。

● 托管银行服务部分免征增值税,托管银行的监控职能部分须缴纳12%的增值税税率。

● 公司型的投资基金为增值税应纳税人,在其从国外收到货物或服务时,可能需要登记相关手续缴纳卢森堡增值税。

3. 认购税

● 年度认购税税率为净资产的0.05%,每季度末根据UCI资产净值按季度进行缴纳和计算。

● 对于仅投资于货币市场工具和银行存款的UCI来说,年税率可降至0.01%。

4. 注册税

法人实体注册成立后,应缴纳75欧元注册税。

目前有600多家基金发起人已将卢森堡作为一个平台来注册其基金。这些基金随后向世界各地的零售客户、高净值客户和机构投资者进行全球发售。由380家基金管理公司管理的约3900个投资基金目前在卢森堡注册。

卢森堡作为欧洲最大的投资基金中心,也是中资企业对第三国投资的中转地和资金调配中心,不仅拥有众多的中资银行,离岸人民币的存款贷款都首屈一指,卢森堡拥有最多的人民币计价的投资基金。

瑞豐德永提醒

综合上述,卢森堡因其特有的优势,吸引投资者来此设立投资基金。同时,通过在此设立基金,能够很好帮助高净值人士解决财富管理和税务筹划的各项问题,也是各企业对外投资选择基金平台的倾心之选。

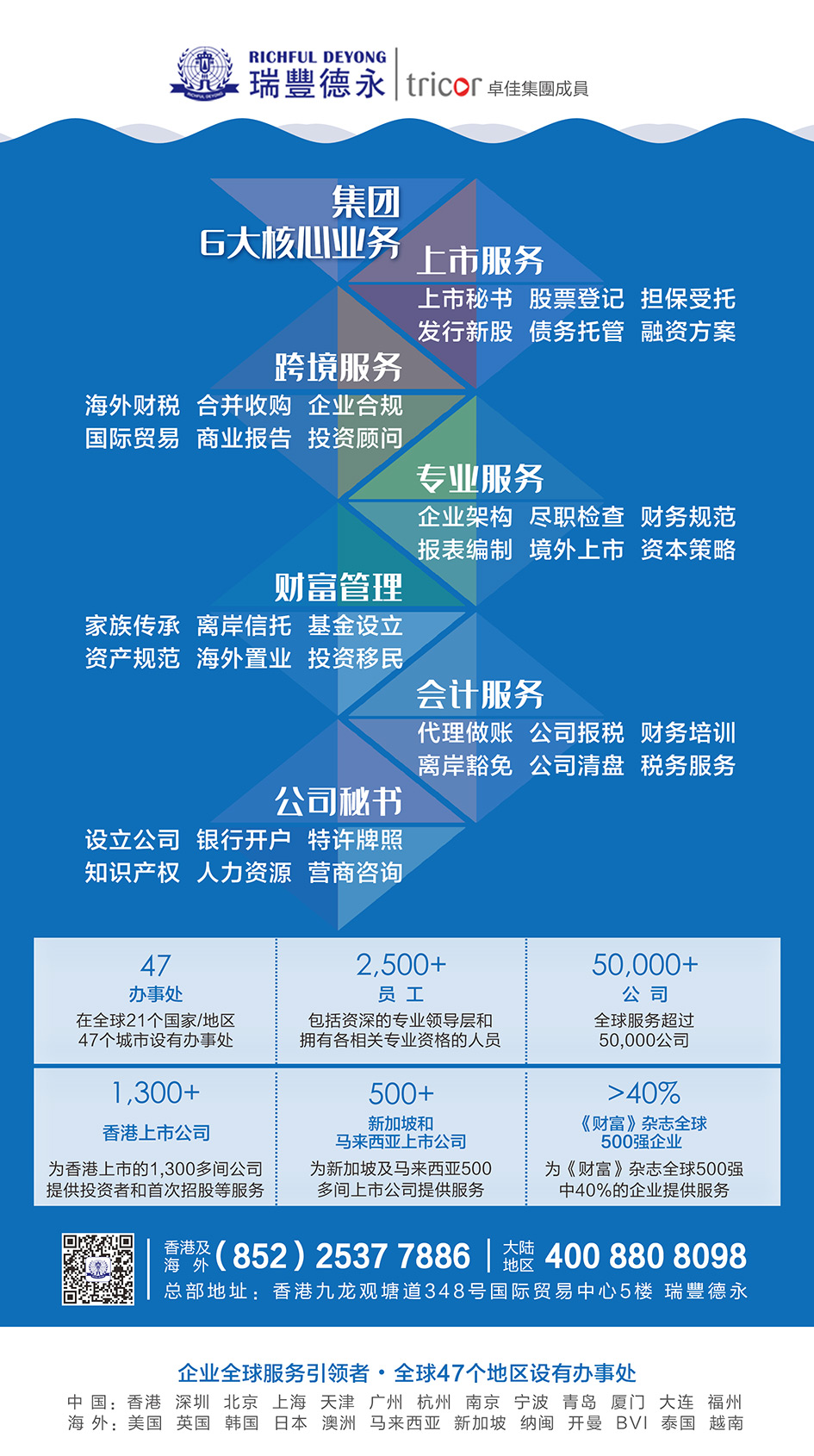

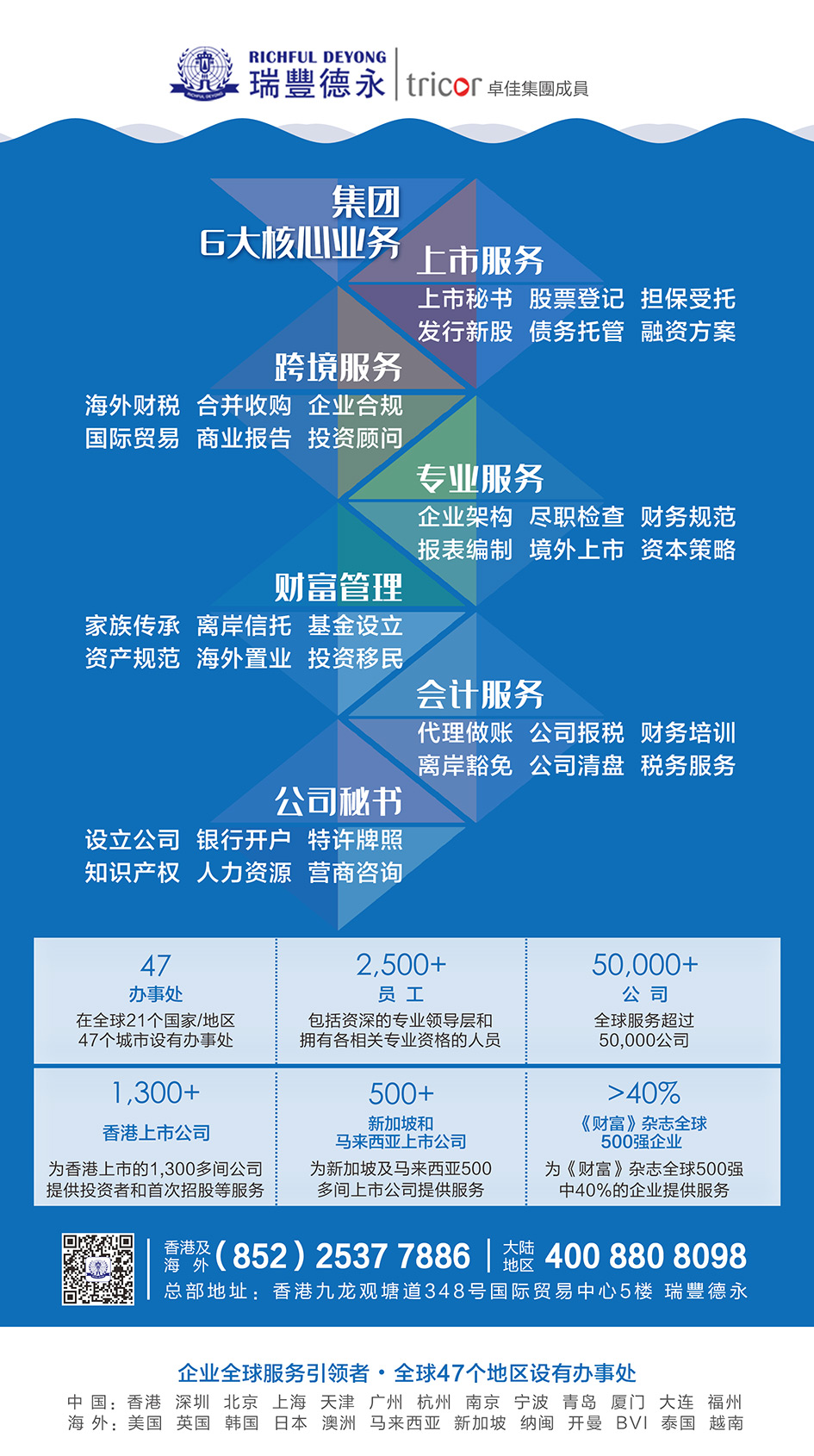

因此如您有上述需要,一定要寻找专业人士帮忙,寻找合规且有资质的专业代理商可事半功倍。瑞豐德永,作为企业全球服务引领者,在海外基金设立、资产规范、税务规划、企业架构等方面拥有丰富的经验,用最专业的服务,为您私人订制最适合的方案,确保合法、合规且保密。