随着改革开放的不断深化,中国综合实力的提升为企业创造了更多“走出国门”的有利条件,许多实力雄厚的公司积极布局国际市场,资源全球配置趋势显著,投融资也紧跟其后。其中,中国公司境外发行债券是我国将外资“引进来”和鼓励企业“走出去”的重要融资途径,这一举措对人民币国际化发展、发债企业拓展国际市场都具有重大意义。但受限于经验和政策的影...

随着改革开放的不断深化,中国综合实力的提升为企业创造了更多“走出国门”的有利条件,许多实力雄厚的公司积极布局国际市场,资源全球配置趋势显著,投融资也紧跟其后。其中,中国公司境外发行债券是我国将外资“引进来”和鼓励企业“走出去”的重要融资途径,这一举措对人民币国际化发展、发债企业拓展国际市场都具有重大意义。

但受限于经验和政策的影响,许多企业仍不能有效利用这一融资途径,因此,本文将从中国企业境外发行债券(以美元债为代表的)的简介、现状、发行方式与注意事项等方面内容作出分析与研究,供各位参考使用。

境外债券定义

国家发改委于2015年9月14日发布了《关于推进企业发行外债备案登记制管理改革的通知》(发改外资[2015]2044号),通知将境外债券定义为:“境内企业及其控制的境外企业或分支机构向境外举借的、以本币或外币计价、按约定还本付息的1年期以上债务工具。"目前发行的境外债券一般多为美元债券、欧元债券和人民币债券,具体发行的债券币种类型由发行公司根据自身需求做决定。

▶ 长期融资,且不会稀释股份;

▶ 无需分期偿还(应定期支付利息并于到期日赎回),对公司短期现金流的压力较小;

▶ 拓宽公司的融资渠道,增加融资的灵活性;▶ 融资成本比境内融资低;

▶ 相比银行贷款,条款较为宽松,对公司日常运营的影响较小。例如,期限更长,而且通常无需用硬资产做担保;

▶ 相比银团融资,期限更长,而且无需分期偿还;

▶ 相比境内融资,境外发债所得的收益可直接用于境外收购和境外业务开发;

▶ 提升公司在国际市场的知名度;

▶ 如果债券发行人是自身并没有实质业务运营的控股公司,控股母公司的债务会在结构上次级于有实际运营子公司的债务。 以上为一家企业到境外发行债券的具体优势,总体来说企业发行外债券不仅有利于资金募集的成本,还能拓展海外业务,同时进一步提升企业的国际形象。

比如,2014年4月,中国石化集团公司成功发行50亿美元国际债券(各年期债券综合成本率折合年息为2.23%),就此创下了亚洲公司有史以来单次规模最大境外债券发行,中国企业有史以来国际债券发行最低综合利率等纪录,该案例已成为中国企业境外发行美元债券的重大里程碑。

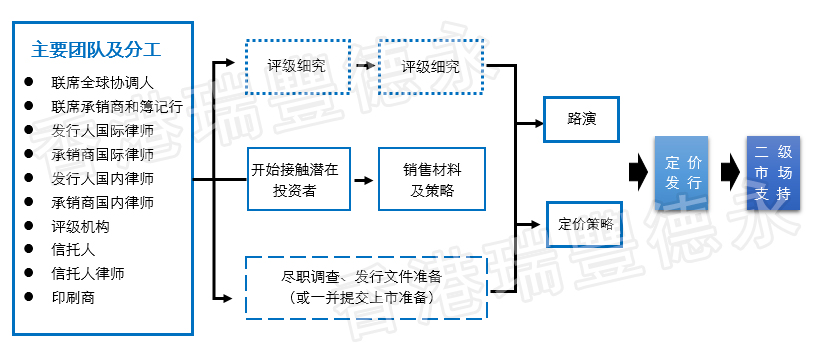

结合目前市场情况与瑞豐德永处理境外美元债发行项目的过往经验,目前国内企业发行美元债较常用以下三种发行结构:

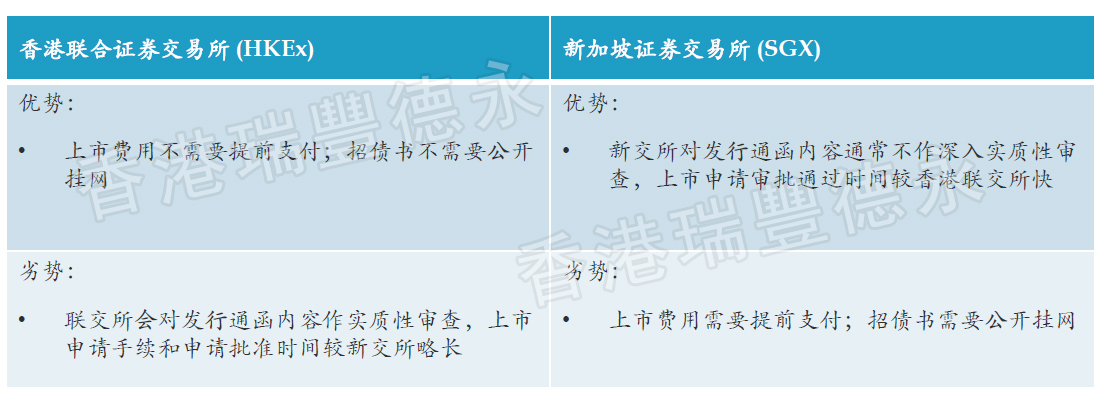

目前市场上较为常见的境外美元债券上市发行证券交易所可选:

少数欧元债券可能会选择爱尔兰证券交易所。

当前,中国企业发行境外(美元)债券已经不是罕见的事了,在各种因素的影响下,也逐渐形成的一种潮流。境外发行债券与当前全球环境、各国货币政策等因素都有所关联,瑞豐德永提醒发行企业或有相关计划的企业,须积极关注国际金融的宏观与微观政策、人民币与发行币汇率的走势,多咨询专业人士意见,结合自身融资需求,选择适当的发行方式、适当的时间口进行发债,以便成功助力企业发债融资。

业务覆盖170多个国家和地区

人员包括资深的专业领导层和拥有各相关专业资格的人员。

包括财富杂志全球500强至初创公司等不同规模的企业。

为财富杂志全球500强中50%的企业提供服务。

为于中国香港和中国內地上市的1400多间公司提供投资者和首次招股等服务。

为新加坡及马来西亚600多间上市公司提供服务。

Vistra卓佳 | 瑞丰德永服务客户