近期香港税务局官网刊登了一则通告【缴税期即至请依时交税】,2019/20课税年度税款在1月份即将到期缴纳,提醒各纳税人留意税单上的缴纳日期,按时交税。1月所剩时间已不多,瑞豐德永提醒相关纳税人注意时间节点。根据相关法律规定,在香港经营行业、专业或业务而从该行业、专业或业务获得于香港产生或得自香港的应评税利润(售卖资本资产所得的利润除外),均须纳税。征税对象并无居港人士或非居港人士的分别。税务局发言...

近期香港税务局官网刊登了一则通告【缴税期即至 请依时交税】,2019/20课税年度税款在1月份即将到期缴纳,提醒各纳税人留意税单上的缴纳日期,按时交税。1月所剩时间已不多,瑞豐德永提醒相关纳税人注意时间节点。

根据相关法律规定,在香港经营行业、专业或业务而从该行业、专业或业务获得于香港产生或得自香港的应评税利润(售卖资本资产所得的利润除外),均须纳税。征税对象并无居港人士或非居港人士的分别。

税务局发言人提醒纳税人,《税务条例》订明逃税是刑事罪行。一经定罪,每项控罪最高刑罚为入狱三年和罚款五万元,另加一笔相等于少征收税款三倍的罚款。 我们翻看税务局官网,能发现税务局会定期公布的关于相应逃税违法行为的案例,比如在12月24日,香港税务局发布了一则新闻公报 “一名纳税人被法法院裁定蓄意意图逃税罪名成立”。

因此,纳税人应遵守规定,如期做账报税,避免不必要的麻烦,而关于香港报税方面的内容,今天瑞豐德永带大家再一次回顾↓↓

香港的税务制度

香港采用地域来源原则征税,刚刚上面内容已提及,如大家所知,香港的税务制度非常简单、清晰明确,且税率偏低。

香港利得税的征税范围

根据香港《税务条例》,符合下述件的任何人士,均须纳香港利得税:(1) 在香港经任何行业专业业务(2) 从该行业、专业或业务获得利润;以及(3) 有关利润于香港产生得自香港 征税对象并无居港人士或非居港人士的分别。因此,居港人士的海外的利润无须在香港纳税。反过来说,非居港人士如赚取于香港生产的利润,则须纳税。至于业务是否在香港经营及利润是否来自香港的问题,主要是根据事实而定。于海外生的利润,即使将有关款项汇回香港公司银行户口,也无须纳税。

香港的利得税两级制税率

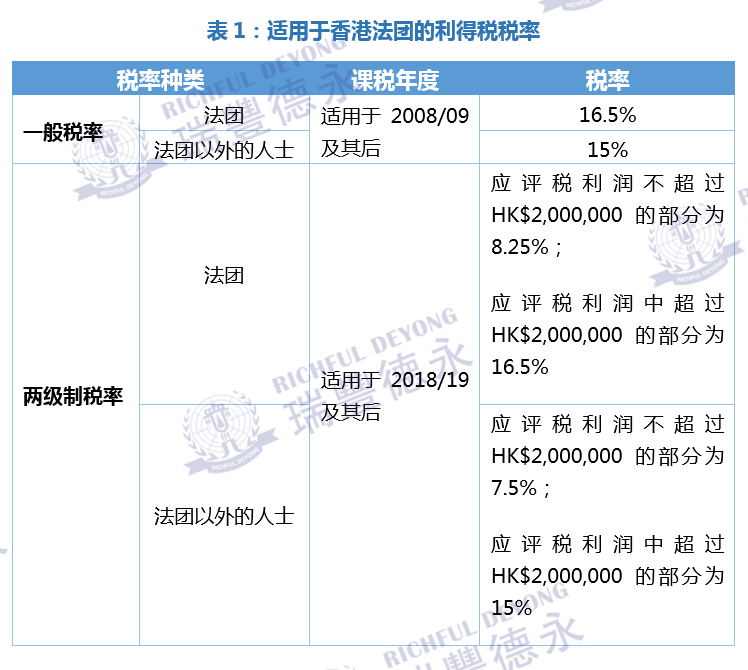

香港政府为了提升国际竞争力及促进经发展,在维持原有一般法团适用的税率16.5%及法团以外的业务适用的标准税率15%的基础上,自2018年4月1日开始实行利得税级两级制。

简单来说,香港利得税的税率大致分为三种:其一是适用于法团的税率16.5%,其二是适用于法团以外业务的标准税率15%,其三是在符合规定件下适用的两级制税率,具体请参考以下香港利得税税率表:

财政年度及报税时间表

财政年度:财政年度一般为12个月,第一年可以延至18个月;报税时间一般为财政年度结束后一个月,如果不能按期报税,必须在有效期内申请延期。以下是报税时间表,仅供参阅:

财政年度(结账月份)延期后最晚报税时间

1~3月,当年11月15号

4~11月,次年的4月15号

12月,次年的8月15号

准时交税免被罚

各纳税人须准时交税,以免过期受罚或被追讨欠税带来不便,香港税务局官网近期发布了关于拖欠税款可招致下列追讨行动,同时表示税务局不会先行通知:

●第二期税款即时到期

●即时加徵5%附加费;逾期超过6个月欠款(包括5%附加费),更加徵10%附加费

●直接向第三者(包括僱主、银行、租客或债务人)扣税

●向法院提出民事起诉

●申请阻止离境指示,禁止欠税人离开香港

●申请欠税人破产/清盘

瑞豐德永提醒

从去年以来,各行各业受疫情影响较大,香港政府已推出一系列支援措施,至于报税方面,香港税务局也从个人与企业的角度出发,多次延期报税期限及豁免相关分期报税产生的附加费。 因此,纳税人更应遵守规定,如期做账报税。若一直未申报,会被税务局认定为拖欠税款,除了罚款外,严重者甚至会收到香港法院的传票,公司相关人员将面临冻结账户,限制出入境等严重后果。 最后强调,无论是有运营还是没有运营的所有香港公司,都需要进行利得税报税。无运营、无收入、无利润都不是逾期报税和不报税的理由。关于税务相关业务内容,欢迎与瑞豐德永取得联系,开展进一步行动。

业务覆盖170多个国家和地区

人员包括资深的专业领导层和拥有各相关专业资格的人员。

包括财富杂志全球500强至初创公司等不同规模的企业。

为财富杂志全球500强中50%的企业提供服务。

为于中国香港和中国內地上市的1400多间公司提供投资者和首次招股等服务。

为新加坡及马来西亚600多间上市公司提供服务。

Vistra卓佳 | 瑞丰德永服务客户